| 系列报告 | 新能源(燃料电池)产业专利导航系列第17期:加氢技术篇 | ||

| 发布时间:2024-05-13 17:18:00 | 浏览次数: | ||

以下文章来源于深圳市氢能与燃料电池协会 ,作者SHFCA

深圳市氢能与燃料电池协会.

报告简介 新能源(燃料电池)产业专利导航系列研究报告是基于深圳市标准技术研究院、广州恒成智道信息科技有限公司共同开展的新能源(燃料电池)产业专利导航项目研究成果,围绕新能源燃料电池产业发展概况、深圳市区域特色开展专利导航研究等主题内容,系统梳理了制约深圳市新能源燃料电池产业发展的瓶颈问题和关键技术,为深圳市新能源燃料电池产业发展路径提供导航建议。深圳市氢能与燃料电池协会作为新能源(燃料电池)产业专利导航项目成果信息的重点应用实施单位,将在本平台进行该专题的系列推送,欢迎关注。

第17期 加氢技术篇

PART01 摘要

加氢站作为上游制氢运氢与下游燃料电池应用的“链接”枢纽,对新能源(燃料电池)产业的发展起到关键作用。本文针对加氢站关键技术与国外仍存在较大差距的问题,从专利申请趋势、专利区域分布、重点创新主体、主要技术构成、协同合作创新等角度对加氢技术专利进行分析,明晰加氢技术专利布局态势、竞争格局。在氢能尤其是加氢站行业起到推动加快国产化加氢设备高价值专利布局作用。

PART02 背景

氢能是战略性新兴产业的重点方向,是构建绿色低碳产业体系、打造产业转型升级的新增长点。作为氢能应用的先导领域,氢燃料电池汽车的运营离不开加氢站,同燃油车与加油站的关系一样,加氢站是氢能源产业上游制氢运氢和燃料电池应用的关键枢纽。加氢站的布局和建设是氢燃料电池汽车商业化发展的突破口,在很大程度上决定了氢燃料电池汽车的产业化进程。

当前,我国加氢站数量居世界前列,并且已经具备35MPa和70MPa等级气态加氢站的集成设计能力,但是在关键装备和核心技术上仍然面临受制于人的局面。因此,本期将以加氢技术专利数据作为分析对象,从专利申请趋势、专利区域分布、重点创新主体等多个方向了解加氢技术专利动向,旨在助力氢能产业链企业加紧补链强链,推动氢能技术与产业发展。

PART03 加氢技术专利分析

(一)专利申请趋势

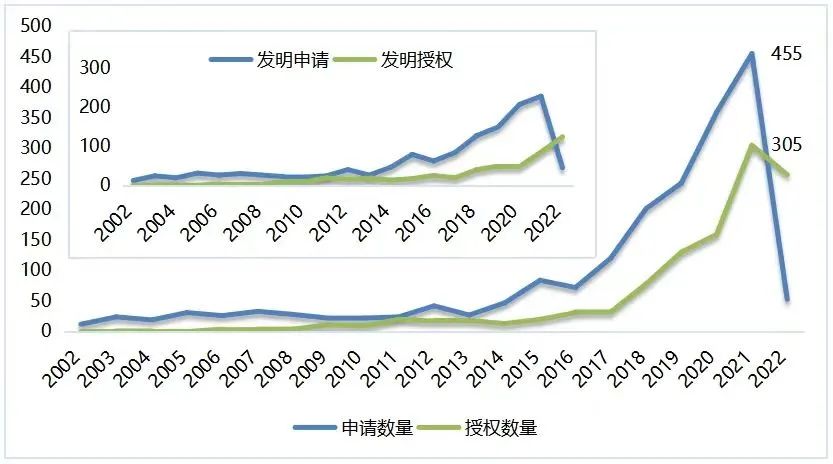

近年全球加氢技术进入发展加速期,专利申请量和授权量保持快速增长。如图1所示,全球加氢技术近20年的专利及发明专利的申请/授权均呈上升趋势,总体可分为两个阶段,第一阶段是2002-2016年,专利申请量总体趋势平稳向上;第二阶段在2017年后,专利申请量快速增长,2021年达到最高的455件,同年发明专利申请达到峰值。加氢作为燃料电池产业链的关键环节,受到各国及国内省市的关注,截至2021年12月,全球已建成687座加氢站1,其中我国加氢站保有量最高,共建成234座加氢站,2021年新建成加氢站106座。日本、德国、韩国和美国紧随其后,分别为155座、92座、70座和47座。我国加氢站建设进入快速发展阶段,但是加氢基础设施依然面临建设成本、运营成本双高问题,因此加氢技术仍存在产业化发展瓶颈,相关研究热度较高,预计加氢技术专利申请仍将保持高速增长。

1储能科学与技术.我国加氢基础设施关键技术及发展趋势分析[EB/OL].(2022-10-24)/[2022-11-29]. https://news.bjx.com.cn/html/20221024/1263057.shtml.

图 1 全球加氢技术专利申请/授权及发明专利申请/授权趋势(单位:件)

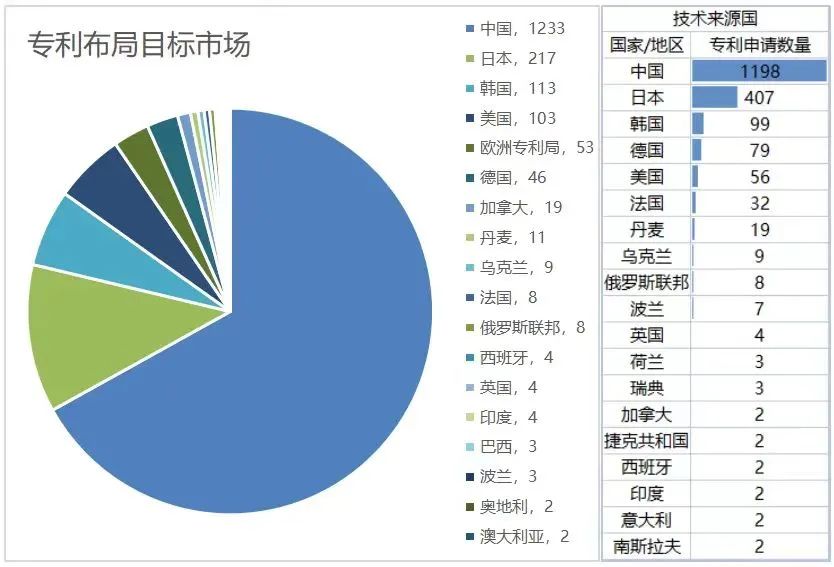

(二)专利区域分布 1.中日韩美是加氢技术主要专利布局目标国,日本更重视海外专利布局。如图2可知,近20年加氢技术领域专利主要布局在中国、日本、韩国、美国等国家,该四国的专利总量占全球的85.70%,其中中国的专利申请量最大,占全球比重最高,达到了63.43%。该反映了中国、日本、韩国、美国等四国已成为全球加氢领域创新主体最关注的目标市场。

从技术来源国来看,前三名依然是中国、日本、韩国。中国位居第一,专利申请占比高达61.63%。值得关注的是,日本向国外申请专利规模较大,达到了日本创新主体布局总量的约50%。这表明,日本创新主体在加氢技术领域的海外专利布局意识非常强。

图 2 全球加氢技术专利布局分析(单位:件)

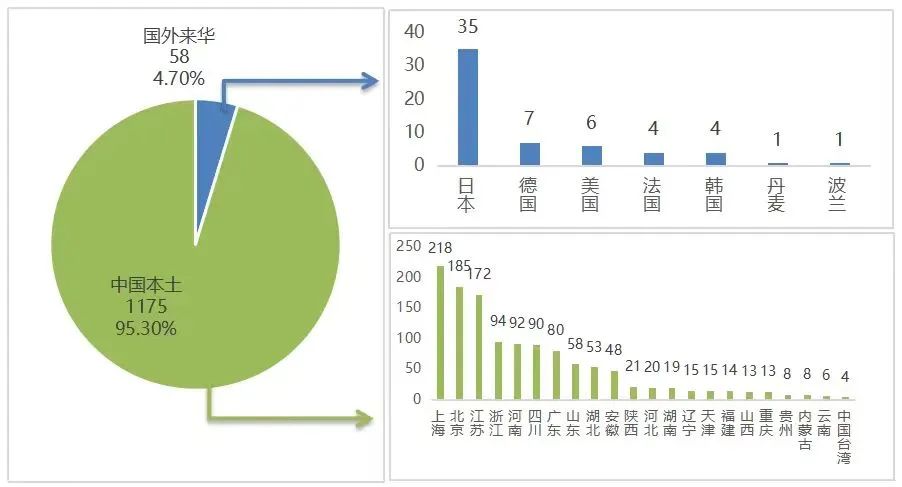

2.国内创新主体已形成专利规模优势,北京、上海、江苏是我国主要的加氢技术创新集中地。如图3所示,中国本土的加氢技术专利比重达到了95.30%,国外来华专利比重仅为4.70%,说明国内本领域创新主体在专利规模上占据优势。其中,上海、北京、江苏的专利申请量最高,大幅领先于其他省市。来华专利中以日本来华专利为主,日本来华申请人数量超过10位,其中在华申请数量最多的是日本神户制钢与日本多宁股份有限公司。

图 3 中国加氢技术专利布局情况(单位:件)

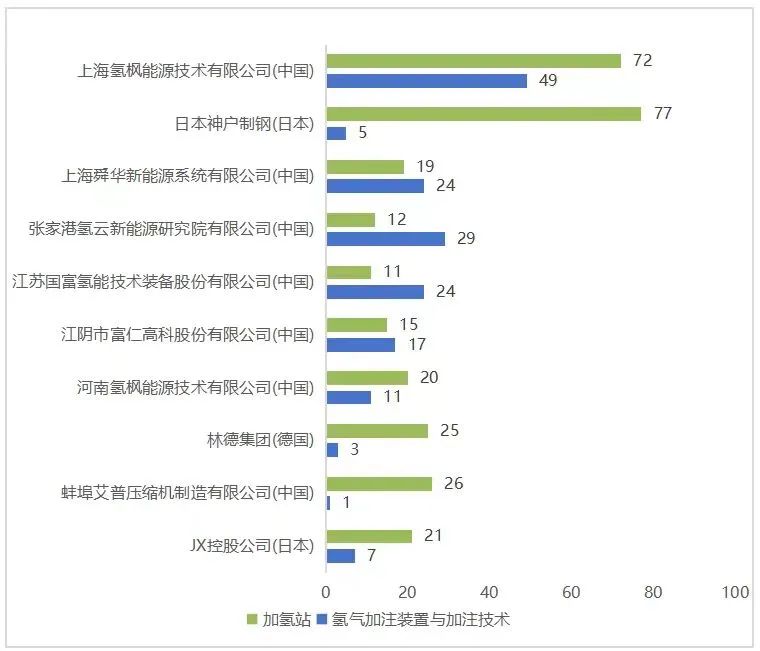

(三)重点创新主体 全球加氢技术领域排名前十的创新主体集中于中国。如图4可知,全球加氢技术领域优势专利创新主体集中于中国,top10中有7位是中国创新主体,外国企业中仅有日本第三大钢铁联合企业神户制钢、日本炼油和能源巨头JX控股公司以及全球最大工业气体制造商德国林德集团上榜。我们进一步分析看,各创新主体均有研发侧重点或优势技术方向。例如上海氢枫能源技术有限公司、日本神户制钢、德国林德集团、蚌埠艾普压缩机制造有限公司、日本JX控股公司均将主要专利资源均投入了加氢站领域;江苏国富氢能技术装备股份有限公司、张家港氢云新能源研究院有限公司等以氢气加注装置与加注技术作为技术研发创新重点方向;上海舜华新能源系统有限公司、江阴市富仁高科股份有限公司相对于其他上榜主体在两个技术分支的专利布局较为均衡。

图 4 全球加氢技术top10专利权人专利技术构成(单位:件)

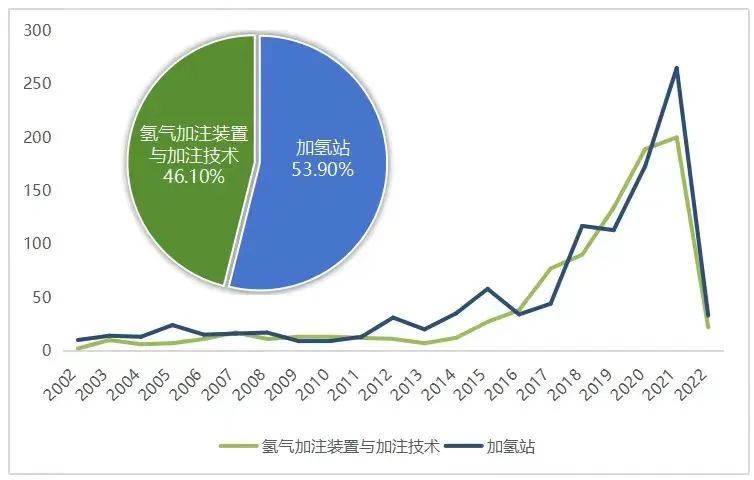

(四)主要技术构成 加氢站、氢气加注装置与加注技术创新及专利产出齐头并进。如图5所示,加氢站、氢气加注装置与加注技术是加氢领域的重点技术分支,其专利规模相当,专利申请趋势也基本一致,均以2016年为分界点从平稳发展期过渡到高速增长期;加氢站、氢气加注装置与加注技术于2021年达到了峰值,预计仍在一定时期内保持较高的研究热度。

图 5 全球加氢技术领域技术研发趋势

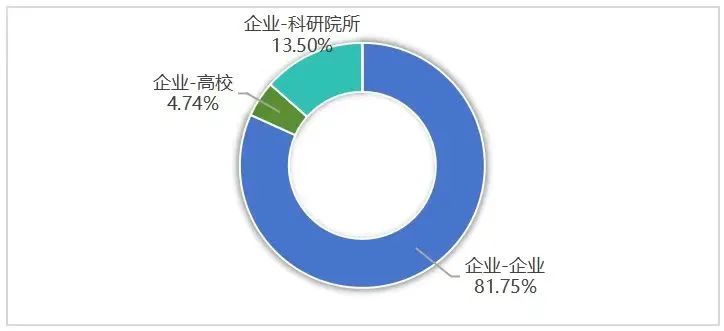

(五)协同合作创新 1.加氢技术领域协同创新模式以企业间合作为主,“产学研合作”的专利比重仍有较大上升空间。在加氢技术领域,通过不同类型创新主体之间合作产生的专利数量占专利总量的18.26%。从图6的创新合作类型分布来看,本领域专利合作创新以企业与企业的合作为主;企业与高校、企业与科研院所等合作的专利成果产出,二者比重合计不足20%;企业与科研院所协同创新产出的专利规模相对较大,占到了13.5%;而高校与科研院所之间,暂无联合申请本领域的专利。当前,有专利联合申请的高校共有9家,其中华中科技大学的专利合作数量最多,达到了4件,其合作企业均为中国长江三峡集团有限公司。

图 6 加氢技术领域创新合作类型

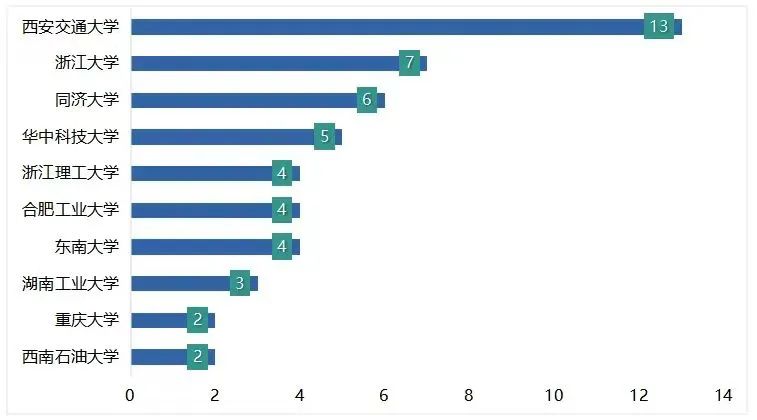

目前加氢技术领域高校与企业之间合作相对较少,如图7所示的西安交通大学、浙江大学、同济大学等是加氢技术领域的专利申请优势高校,这些大学的研究团队可作为潜在的研发合作对象。

图 7 加氢技术领域专利申请优势高校(单位:件)

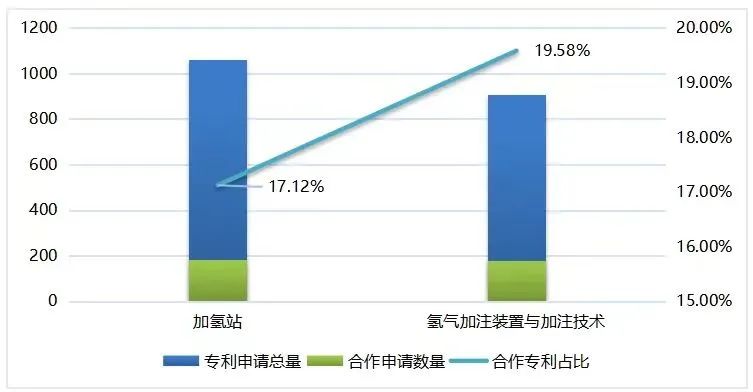

2.加氢站、氢气加注装置与加注技术也是加氢技术领域协同创新的热点。如图8所示,加氢站、氢气加注装置与加注技术的专利合作申请数量规模基本相当,但由于加氢站的专利申请总量略高于氢气加注装置与加注技术,因此加氢站的合作专利占比略低于氢气加注装置与加注技术,分别为17.12%和19.58%。

图 8 加氢技术领域协同创新热点方向(单位:件)

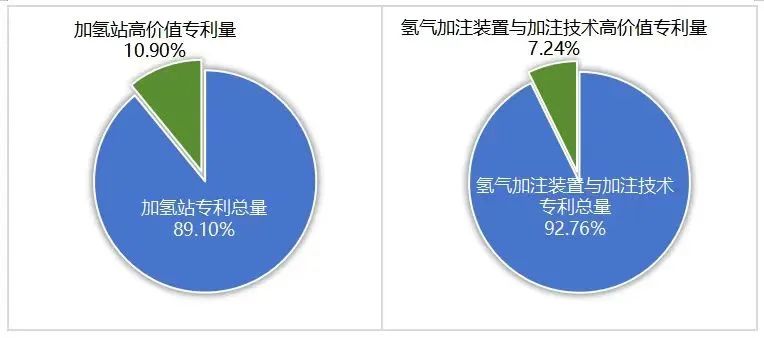

(六)高价值发明专利 加氢站的高价值专利具有数量规模优势,氢气加注装置与加注技术高价值专利近五年增速较快。如图9所示,加氢站的高价值发明专利数量大幅高于氢气加注装置与加注技术,因此加氢站的高价值发明专利比重(10.90%)高于氢气加注装置与加注技术(7.24%)。从时间轴来看,氢气加注装置与加注技术在近五年的高价值发明专利申请量超过加氢站,反映了近年氢气加注装置与加注技术取得了一定的突破。在拥有高价值发明专利的创新主体方面,排名领先的创新主体多数来自日本,包括日本神户制钢、日本开滋株式会社、SHINWA CONTROLS、日本本田等,其中日本神户制钢以45件高价值专利的数量优势遥遥领先于其他创新主体。

图 9 加氢技术领域高价值发明专利申请情况

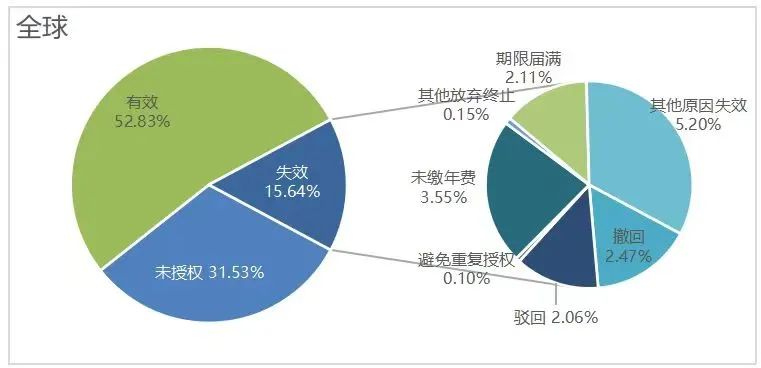

(七)专利法律状态 1.全球有效专利比重高,中国专利的失效原因主要为驳回、撤回和未缴年费。如图10所示,全球加氢技术处于有效的专利数量最多,占比52.83%,未授权和失效状态的专利占比分别为31.53%、15.64%。中国加氢技术处于有效的专利比重为60.67%,大幅超过全球加氢技术专利有效性占比,这是由于中国专利多数申请较晚,中国未授权的专利占比30.90%,失效的专利占比8.43%。本领域中国专利失效的主要原因为驳回、撤回和未缴年费,占比分别为3.24%、2.76%、2.19%,撤回、驳回均是在专利申请阶段即失效,侧面反映了国内专利质量不高,因此本领域创新主体应重视专利生命周期管理及申请前评估,防止专利公开又无法授权带来的研发资源浪费及创新成果流失。

图 10 全球/中国加氢技术专利法律效力情况(单位:件)

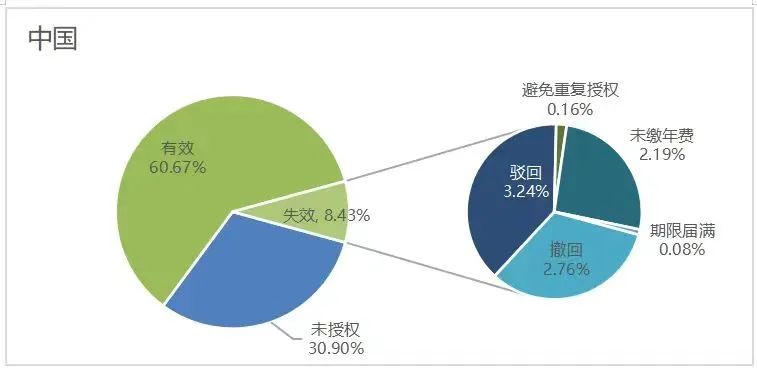

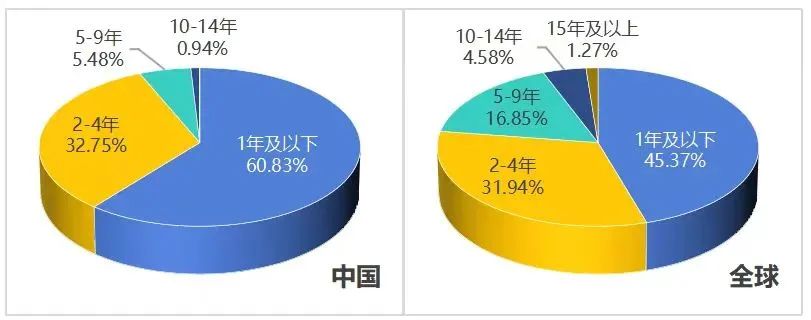

2.全球及国内加氢技术专利维持年限集中在5年内。从图11全球/中国加氢技术有效专利维持年限分布情况来看,全球有效专利有效年限在5年以下的专利数量最多,占比77.31%;维持有效年份在10年以上的专利占比5.85%。由于,近年来中国加氢专利申请量与授权量激增,绝大部分有效发明专利的寿命(维持年限)在5年以下,占比93.58%,中国专利维持有效年份在10年以上的专利占比为0.94%。

图 11 全球/中国加氢技术有效专利维持年限分布情况(单位:件)

PART03 总结

01 中国近五年加氢技术专利呈现激增态势。 我国近五年在加氢技术领域的专利申请速度明显加快,直接拉动了全球的专利申请增长率,是全球研发及创新产出最活跃的国家。同时,伴随着我国专利审查效率的提高,本领域专利授权量也呈现激增态势,目前我国维持年限在5年以下的专利在有效专利总量的占比高达93.58%。

02 以中美日韩欧为主的竞争格局基本形成。 近20年加氢技术领域专利主要布局在中国、日本、韩国、美国以及欧洲各国,比重超过90%,其中中国的专利申请量最大,占全球比重最高,达到了63.43%。美国已成为最受全球创新主体关注的加氢技术潜在市场国家,日本、韩国的创新主体也将相当的专利资源投入海外市场,其中日本是在华申请最多的国度。

03 重点关注高价值专利 从前文分析可知,加氢技术领域的高价值专利主要集中于国外申请人手中,国内创新主体的高价值专利布局仍不成熟,因此应首先关注本领域专利优势创新主体的高价值专利,同时本领域的中国失效专利多数在未授权阶段失效,说明管理及质量控制还存在问题,造成创新资源浪费,应着重高价值专利培育工作,形成专利、创新、研发、企业经营的良性循环。

新能源(燃料电池)产业专利导航项目简介 深圳氢能产业已初步形成较为完善的产业链,从上游的氢气制备、储运、加注、加氢站基础设施建设和运营,到中游燃料电池核心材料、电堆、系统及关键零部,以及下游终端交通、储能、发电、船舶、无人机等新型应用,都有全国行业领先的企业在布局开拓,并形成了以深圳为研发、技术突破高地,辐射广东省乃至全国市场的发展格局。

在此背景下,深圳市标准技术研究院联合广州恒成智道信息科技有限公司开展了新能源(燃料电池)产业专利导航项目,围绕深圳市新能源燃料电池产业发展概况及区域特色开展专利导航研究,以专利信息资源利用和专利分析为基础,从产业专利布局、产业竞争格局、产业结构调整方向、技术研发重点及热点方向等,把握产业链中关键领域的核心专利分布,以全球视野明晰产业竞争格局,梳理制约深圳市新能源燃料电池产业发展的瓶颈问题和关键技术,进而紧扣产业创新发展需求,提出深圳市新能源燃料电池产业发展路径导航建议,指导市场主体根据分析结果调整市场布局、产品经营策略,实现围绕关键核心技术攻关的有效专利布局。

以上为新能源(燃料电池)专利导航系列第17期全部内容,此专题系列将陆续发布,欢迎关注。如对文章内容有疑问或建议,欢迎与协会秘书处联系。

文章及数据来源:深圳市氢能与燃料电池协会

|

||

|