| 系列报告 | 新能源(燃料电池)产业专利导航系列第14期:发展态势综合篇 | ||

| 发布时间:2024-02-04 10:32:00 | 浏览次数: | ||

以下文章来源于深圳市氢能与燃料电池协会 ,作者SHFCA

深圳市氢能与燃料电池协会.

报告简介 新能源(燃料电池)产业专利导航系列研究报告是基于深圳市标准技术研究院、广州恒成智道信息科技有限公司共同开展的新能源(燃料电池)产业专利导航项目研究成果,围绕新能源燃料电池产业发展概况、深圳市区域特色开展专利导航研究等主题内容,系统梳理了制约深圳市新能源燃料电池产业发展的瓶颈问题和关键技术,为深圳市新能源燃料电池产业发展路径提供导航建议。深圳市氢能与燃料电池协会作为新能源(燃料电池)产业专利导航项目成果信息的重点应用实施单位,将在本平台进行该专题的系列推送,欢迎关注。

第14期 发展态势综合篇

PART01 背景

深圳市新能源(燃料电池)产业正处于高速发展阶段,近年来众多的企业、高校和科研机构投入到新能源燃料电池产业的研发和应用中,专利规模快速扩大。本期在往期推送的专利布局篇、竞争格局篇、结构调整篇等内容基础上,全面梳理研究了新能源燃料电池产业的相关发展现状及趋势,为市场主体因地制宜调整市场布局、产品经营等策略提供专利情报信息支撑。

PART02 产业发展态势

(一)产业专利现状

当前,美国、欧洲、日本、韩国、澳大利亚、印度、沙特等地区/国家均已加码以氢能作为基础燃料的新能源燃料电池产业。其中,中美日韩欧是本产业最大的专利来源国、目标国,中日美韩欧的专利总量占产业专利总量的75.49%,同时该五个国家/地区也是本产业最受关注的目标市场和最大的专利产出地。可以说,中日美韩欧为主导的产业格局基本成熟。 近年来我国关于涉氢的国家及地方政策、指导意见、行业标准等密集出台,超过一半以上的央企布局氢能,产业发展整体呈现出利好的态势。从中国新能源燃料电池产业发展的专利优势五大城市1(以下简称“五大城市”)来看,围绕产业链,深圳市创新主体已经申请了3669件专利,2014-2019年深圳成为对标城市中本产业专利申请增速最快的城市,平均年增长率达到了51.21%(同期北京23.36%、上海24.05%、广州32.02%、苏州25.19%)。近年深圳市陆续发布了相关规划,对本市行业发展起到了引导和激励的作用,因此深圳市新能源燃料电池产业发展总体形势良好,战略地位突出,是拉动深圳市经济社会发展的强大后备引擎。 2011年后,本产业首次出现创新主体数量下滑的情况。但2013-2021年,本产业进入稳定阶段,基本保持在6500个创新主体左右,同时专利申请规模持续减少,说明现阶段随着产业资源不断整合,目前产业创新主体规模从全球来看基本趋于稳定且创新产出整体放缓。

1中国新能源燃料电池产业发展的专利优势五大城市是指北京(12267件)、上海(10479件)、苏州(3869件)、深圳(3669件)、广州(3429件),这五座城市的新能源燃料电池产业专利申请量在全国范围内排名前五。数据来源《新能源(燃料电池)产业专利导航系列第11期:创新团队及专利运营篇》。

表 1 全球新能源燃料电池产业发展趋势

目前制约燃料电池产业规模扩大的主要因素是氢能成本,尤其是氢能的供应成本,因此化石燃料制氢仍是氢燃料供应的主要来源(超过60%),其次是工业副产制氢,市场占有率较大,两项超过80%。从储氢、输氢来看,目前主流的储氢及输氢方式均为气态储运,气态储氢与气态输氢的专利申请在产业链的比重不断提高,其中2018-2022年间,它们的专利产出在储氢和输氢环节的专利比重高达60%,并且与油气制储运系统(包括商业模式)的嫁接也是当前燃料电池产业链推广使用的主要经营模式。 质子交换膜燃料电池与制氢是本产业的重中之重,专利产出最高,2020年出货量占燃料电池出货量约80%2,制氢也是氢气供应链的关键一环,其中广州的制氢专利比重最高,为50.16%,其次是深圳,达到了42.35%。

2新思界网.质子交换膜燃料电池(PEMFC)行业发展前景广阔 吸引众多企业布局[EB/OL]

http://news.sohu.com/a/540199493_385826

(二)技术创新及专利布局情况

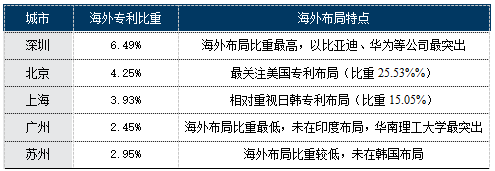

燃料电池在研究初期大多关注电池重点性能的提升,例如质子交换膜燃料电池主要关注质子交换膜、电堆等。近年来质子交换膜的专利比重与早期相比有所下降,而空压机、氢循环系统、加湿器、双极板等,基本实现了专利比重翻倍式的增长。同时燃料电池系统集成技术、膜电极集成技术等系统集成技术关注度不断提高。 深圳市高度重视新能源燃料电池产业的发展,近期相继出台了多个战略文件,为深圳市新能源燃料电池产业指明了方向。但是,从本市创新主体的专利布局情况来看,深圳市政策强调重点发展的卡脖子环节的专利布局规模很小,例如燃料电池的高导电导热气体扩散层、核反应堆高温热化学循环制氢以及固体氧化物燃料电池的高稳定性密封材料、高导电性连接体、高扩散系数换热器等,仍需政府和产业后续扩大研发和投入,争取尽早突破。 从五大城市来看,北京不仅新能源燃料电池产业专利申请数量最多,而且该产业高价值专利比重也最高。深圳虽然近年的高价值专利培育工作已经初见成效,但是仍有较大的上升空间。北京市和上海市的创新主体在本产业的海外专利布局上具有数量优势。深圳市的海外专利申请规模远低于北京市、上海市,但其海外专利比重3为五大城市中最高,达到了6.49%,反映了深圳市创新主体的海外专利布局意识相对较强。 从专利地域及渠道分布来看,五大城市的创新主体均以WIPO作为主要海外专利申请途径,其次是欧洲专利局;美国是这五大城市最主要的海外专利目标国,同时,加拿大也为五大城市共同专利目标市场,说明北美市场受到充分关注。日本和韩国是燃料电池领域主要的专利来源国,掌握着全球半数以上的本领域专利,北京、上海、深圳、广州均有在两国申请专利,同时新成为全球人口第一大国的印度成为新关注点,北京、上海、深圳、苏州均有创新主体进行布局。

表 2 各城市海外专利申请情况

3海外专利比重,是指其海外专利申请量占其总专利申请量的比重。

(三)创新主体专利态势

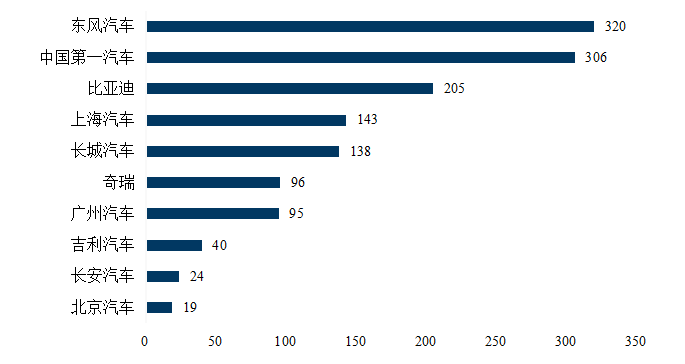

新能源燃料电池产业的前十的重点创新主体中车企占据6位,包括日本丰田、日本本田、日产汽车、现代汽车、通用汽车、戴姆勒等,排名第八的博世公司虽不是车企,却是全球第一大汽车系统技术供应商,可见燃料电池汽车仍是最重要及规模最大的应用领域。具体如图1中所示。 在燃料电池的氢能供应环节,除了车企,还有石化/气体企业参与到该领域的专利角逐中,法国液化空气集团在制氢、储氢、输氢、加氢等领域均为专利优势创新主体,中国仅有中石化在加氢领域进行了一定规模的专利申请,具体如表3中所示。当前各国都在培养燃料电池市场,而国内相关企业尤其是大型车企在燃料电池领域的专利布局表现平平,仅有少数车企在本产业的专利申请量较为可观,例如东风汽车、中国第一汽车、比亚迪等。

图 1 国内知名车企的专利申请量(单位:件)

表 3 在制、储、输、加氢领域优势申请人 top15中的石化/气体企业

当前,新能源燃料电池产业的创新合作类型主要为企业与企业的合作,企业开展产学研活动的专利产出规模不足企业间合作的五分之一。由于我国专利头部创新主体以高校、科研院所为主,例如中国科学院大连化学物理研究所、清华大学、浙江大学、华南理工大学、天津大学等,均为国内本产业排名前10的创新主体,加强产学研合作可进一步盘活高校创新资源,提高科技成果转化率。 在我国专利优势五大城市中,深圳、苏州具有较高的相似度,两个城市的专利规模相当,且创新主体均以企业为主。相比之下,北京、上海与广州的大专院校专利比重均较高,头部专利优势申请人以高校和科研院所为主,这与该三个城市教育资源相对集中是相关的。 深圳市重点企业已初步覆盖整个产业链,例如中集安瑞科投资控股(深圳)有限公司在储氢、输氢、加氢等领域;深圳市凯豪达氢能源有限公司在电解水制氢、储氢(气态储氢、液态储氢)、加氢(加氢机);中国广核集团在各产业链环节均有专利布局,其中优势领域包括储氢、加氢、固体氧化物燃料电池应用;深圳市世椿智能装备股份有限公司和深圳市信宇人科技股份有限公司在氢燃料电池相关设备制造、产线等领域有较强基础和优势;同时,深圳市重点企业在多个质子交换膜燃料电池的关键技术分支均有进行专利布局,例如比亚迪股份有限公司在质子交换膜、催化剂、双极板、气体扩散层、加湿器等领域,深圳国氢新能源科技有限公司在电堆、燃料电池系统集成技术、空压机、氢循环系统、加湿器等领域,深圳市雄韬电源科技股份有限公司在电堆、密封层、燃料电池系统集成技术等领域。值得关注的是,深圳市优势创新主体暂无进入新能源燃料电池产业及一级技术分支的全国创新主体专利排名前10,说明本市的创新主体的专利规模仍有待提高。同时,该情况与深圳市本产业集中度不高,创新资源较为分散是相关的。

(四)重点发明人分布情况

由于创新资源的聚合性,重点发明人与优势创新主体呈现高相关性,即重点发明人的所属单位大多出现在优势创新主体榜单上。 在中国重点发明人排名中,中国科学院大连化学物理研究所作为专利申请量国内排名第一的单位,培育了一批专利产出较高的重点发明人团队,包括张华民、孙公权、邵志刚、李先锋、衣宝廉等5位发明人均进入重点发明人top10。高价值专利培育大户的中国优质发明人包括中国东方电气集团有限公司的汤浩、殷聪、谢光有,该团队是本产业专利规模最大、优质发明人数量最多的创新团队。 从专利申请量来看,深圳排名前十的重点发明人全部集中在企业。其中,50%重点发明人分布在深圳国氢新能源科技有限公司(3名)和深圳市雄韬电源科技股份有限公司(2名),其他则分布在南方科技大学1名(李辉教授)、深圳市南科燃料电池有限公司1名(王海江院士)、深圳伊腾迪新能源有限公司1名(文兆辉)、比亚迪1名(董俊卿)、深圳市中氢科技有限公司1名(刘洪新)。 当前,深圳市本产业的创新人才规模达到了4377人,低于北上广,但深圳市创新人才平均专利量为0.85,高于北京和广州,这说明深圳市创新人才平均专利产出相对较高。

(五)专利运营与服务情况

本领域当前专利风险类型主要为专利无效,集中于制氢、储氢领域,质子交换膜燃料电池领域主要为质子交换膜、催化剂、交通运输等,固体氧化物燃料电池则主要为电解质;涉诉及涉海关备案的专利相对较少,专利诉讼的收益较低,且本领域专利巨头丰田2015年宣布开放燃料电池技术专利的使用权(共涉及专利5680件,具体包括1970件涉及燃料电池堆技术,290件涉及高压氢罐技术,3350件燃油系统软件技术专利以及70件氢气生成和供应技术4),进一步减弱了发生专利纠纷的可能性。整体来看,拥有专利最多的日本企业多数在专利使用上持有条件开放的态度。 新能源燃料电池产业各技术分支的专利运营比重基本集中于5-10%,专利运营类型均以转让为主,其中质子交换膜燃料电池和制氢技术专利运营规模最大。在专利转让方面,质子交换膜燃料电池领域的发生转让的专利量最多,其次是制氢技术;在专利许可方面,质子交换膜燃料电池和制氢技术专利许可规模基本相当;在专利质押融资方面,制氢技术表现较为突出。 在国内专利优势五大城市的专利运营对比中,上海在本产业的专利运营数量与专利运营比重均为五大城市中居首,其次是苏州,深圳位列第三,各城市均以专利转让作为主要运营手段。值得关注的是深圳专利许可与质押比重仅远低于北京、上海,说明深圳市对本产业的专利运营活动的支持力度仍有待提高。 深圳市本产业的创新主体优选了具有本土区位优势的专利代理机构,例如广州三环专利商标代理有限公司、深圳市君胜知识产权代理事务所(普通合伙)等。相对于全国的本产业优势专利代理机构,深圳市本土代理机构目前已承担的本产业专利代理量相对较小,同时高价值专利比重相对较低,多数不超过10%;由于代理机构对专利质量的影响较大,因此深圳创新主体应重视专利代理机构的专业性,争取与实力较强的机构合作。 4专汽家园,中国燃料电池路线进退两难[EB/OL].http://www.hc39.com/qiche/524-24372.html.

PART03 总结

新能源燃料电池产业整体利好。当前,产业创新产出虽然放缓,但技术迭代仍在进行,产业整合进一步加剧,中日美韩欧为主导的产业格局基本成熟,产业堵点集中于中上游的成本居高不下。从技术领域来看,燃料电池研究由重点转向全面,系统集成技术受到最多关注。从创新主体来看,汽车及石化等行业跨国公司重磅入局,产业创新合作以企业为主,产学研创新产出比重相对较低。在新能源燃料电池产业发展的五大城市中,深圳、苏州的创新主体以企业为主,北京、上海、广州更偏重于高校、科研院所。 目前来看,虽然深圳市创新支持政策规划已出台,提出了海水制氢、核能制氢、光伏制氢、生物质制氢等多种重点发展制氢方式,以天然气管道掺氢、混合建站等在现有油气管道系统中引入氢能系统,以此来进一步扩大深圳的产业优势。但在某些规划重点支持方向领域,专利布局有待加强;高价值专利培育工作初见成效,海外布局在国内居于领先地位;产业内重点/优质创新团队多来自企业,产业创新人才产出较高;产业专利运营整体活跃程度较高,但以转让为主。

新能源(燃料电池)产业专利导航项目简介 深圳氢能产业已初步形成较为完善的产业链,从上游的氢气制备、储运、加注、加氢站基础设施建设和运营,到中游燃料电池核心材料、电堆、系统及关键零部,以及下游终端交通、储能、发电、船舶、无人机等新型应用,都有全国行业领先的企业在布局开拓,并形成了以深圳为研发、技术突破高地,辐射广东省乃至全国市场的发展格局。

在此背景下,深圳市标准技术研究院联合广州恒成智道信息科技有限公司开展了新能源(燃料电池)产业专利导航项目,围绕深圳市新能源燃料电池产业发展概况及区域特色开展专利导航研究,以专利信息资源利用和专利分析为基础,从产业专利布局、产业竞争格局、产业结构调整方向、技术研发重点及热点方向等,把握产业链中关键领域的核心专利分布,以全球视野明晰产业竞争格局,梳理制约深圳市新能源燃料电池产业发展的瓶颈问题和关键技术,进而紧扣产业创新发展需求,提出深圳市新能源燃料电池产业发展路径导航建议,指导市场主体根据分析结果调整市场布局、产品经营策略,实现围绕关键核心技术攻关的有效专利布局。

以上为新能源(燃料电池)专利导航系列第14期全部内容,此专题系列将陆续发布,欢迎关注。如对文章内容有疑问或建议,欢迎与协会秘书处联系。

文章及数据来源:深圳市氢能与燃料电池协会 |

||

|